11月冬阳光稀,照耀人间温如春,而此时,百余家光伏上市企业第三季度答卷也已全部揭晓,寒意仍旧之外,丝丝暖意袭来。

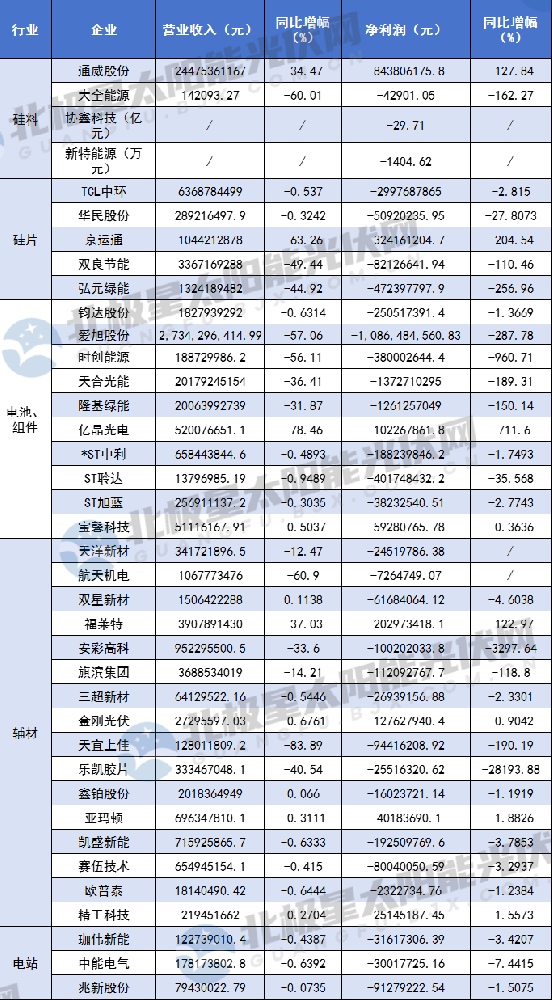

从114家光伏企业披露的第三季度业绩来看,光伏行业延续上半年颓势,企业业绩普遍承压。总体来看,114家光伏上市公司营业总收入超3200亿元,归属于上市公司股东的净利润(以下简称净利润)方面,76家企业实现盈利,但有近半数企业净利润同比下滑;38家企业亏损,亏损总额达到超110亿元。

谁在亏损?

受产能供需失衡影响,38家亏损企业中,硅料、硅片、电池及组件四大环节19家企业净利润亏损额就高达近100亿元,占全行业总亏损额的九成以上,产业亏损情况较为集中。

首先,上游硅料、硅片环节仍处于普遍亏损状态,特变电工、合盛硅业之外,硅料企业全部折戟;硅片环节整体承压,多家硅片新秀净利润亏损额高达5000万以上,甚至是上亿元。

电池、组件情况同样不容乐观,一体化程度较高企业尚且有博弈空间,而专业化电池制造企业受电池片价格快速下跌影响,已全部陷入亏损。

当然,产能过剩情况也传导至辅材环节,玻璃、胶膜、背板、焊带、石英坩埚大批量企业同样陷入亏损,一方面由于行业竞争激烈,导致产品量价齐跌,另一方面由于组件排产下降,产品库存存在不同程度积压,企业计提资产减值准备所致。

谁在赚钱?

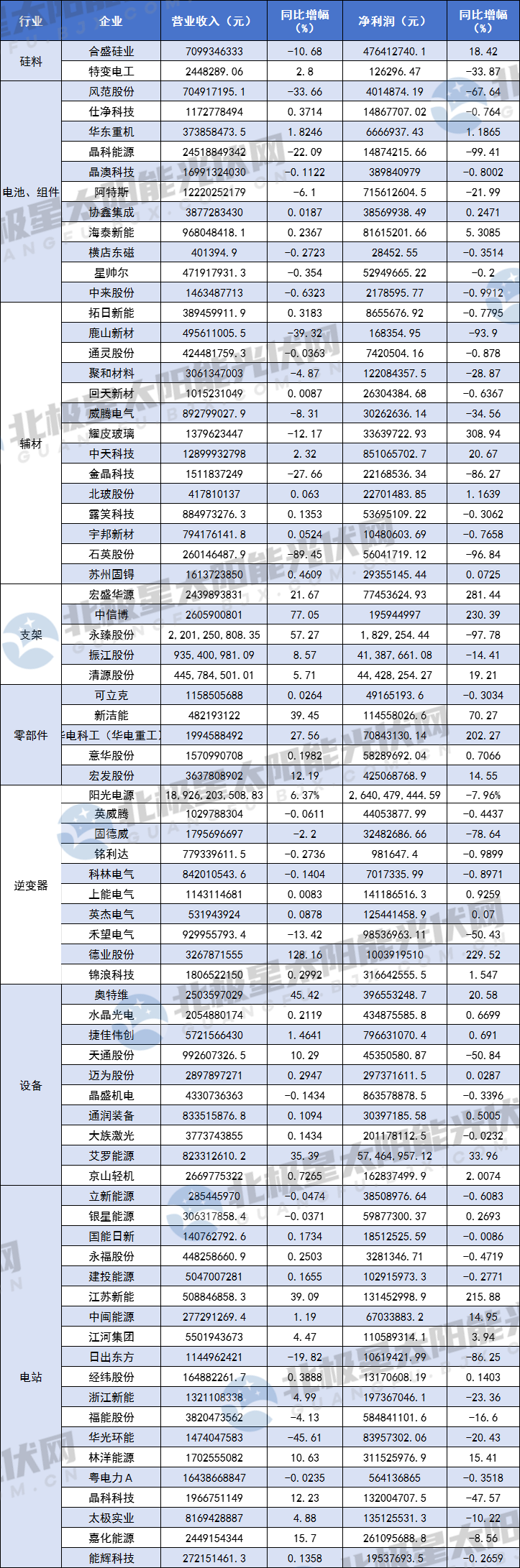

然而,一片颓势之下,仍有76家光伏上市企业实现盈利,占比超六成,包括电站开发19家、辅材14家、电池组件11家、设备10家、逆变器10家、支架及零部件各5家及硅料2家企业,在这之中,有32家企业净利润实现正向增长。

首先来看组件环节,晶科能源、阿特斯、横店东磁及协鑫集成是组件环节为数不多持续盈利的企业,前三季度净利润分别为19.56亿元、12.15亿元、9.3亿元、8190万元。

追根寻由,能够在行业下行周期维持较高的盈利水平,主要得益于企业较早实现N型产能放量,以及海外高利润市场出货收益,如晶科能源今年前三季度N型TOPCon出货占比已超过了85%,美国、中东等高利润海外市场营收贡献占比更是达到七成。

逆变器企业盈利情况较稳定,同时受益于海内新型储能产业的快速发展,也为逆变器企业带来新的机遇,其中光伏行业市值TOP 1阳光电源第三季度净利润实现189.3亿元,是二三线企业净利润的十倍有余;德业股份凭借亚非拉等新兴市场先发布局,以及对欧洲市场的不断投入,第三季度净利润同比大增229.52%,前三季度净利润为22.4亿元,同比增长42.81%。

光伏支架板块则一如既往的保持稳定盈利水平,5大支架上市企业均保持盈利状态,其中中信博凭借全球营销服务网络和供应链交付体系,第三季度实现营收近2亿元,同比大涨230%。

电站开发环节,20家电站开发企业整体保持盈利状态。值得关注的是,虽光伏组价价格的下降可直接降低电站开发成本,但随着竞争激烈以及消纳形式进一步严峻,光伏降本增效的红利并未完全反应到点占比收益率当中,电站开发业务收入反而出现下降趋势。

设备环节则较为特殊,在全行业亏损情况下,仍能独善其身,持续盈利。但值得注意的是,设备企业采取以销定产模式,且设备产品验收周期较长,业绩表现具有一定滞后性。在行业整体下行背景下,设备企业后续订单回款情况至关重要。

谁在逆风翻盘?

然而,逆风之下,仍有企业能够逆势翻盘。

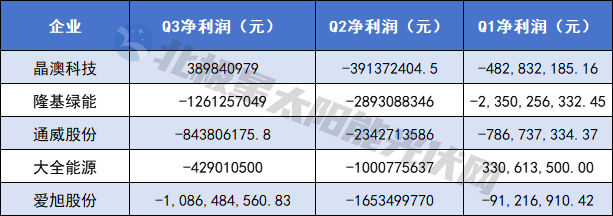

业绩反转最吸睛的莫过于晶澳科技,前两个季度净利润分别为-4.8亿元、-3.9亿元,三季度一扫阴霾,实现盈利3.9亿元,经营趋势持续向好,展现出企业强大韧性及生命力。

此外,第三季度多家头部企业业绩已出现拐点,亏损收窄、甚至是扭亏为盈,包括隆基绿能、通威股份、大全能源、爱旭股份等,这是否在暗示光伏行业暗夜即将过去,黎明破晓已在不远处?

硅料环节四大龙头均呈现亏损收窄趋势,其中通威股份亏损收窄程度最为明显,第三季度净利润亏损8.44亿元,环比二季度亏损额下降超60%。大全能源和新特能源三季度亏损额同比也在下降。

三季度,隆基绿能业绩也已明显减亏,意味着盈利能力得到修复,这主要得益于产销协同提升,以及加快新技术和BC二代产品的推广。事实上,今年隆基新产品新技术密集发布,最新基于HPBC2.0技术组件量产效率达到24.8%,这也体现出隆基对于自身技术实力的信心。

产能何时出清?

光伏行业的惨烈局面无疑归因于产能过剩下的极致内卷,由此产能何时出清备受关注。

近期,“行业自律”被频频提及。面对出清不畅、非理性低价竞争的行业现状,今年10月14日,中国光伏行业协会举行防止行业“内卷式”恶性竞争专题座谈会。四天之后,协会公布产业链四大环节成本价,明确当前一体化企业N型M10双玻光伏组件含税生产成本(不含运杂费)为0.68元/W。

协会公布组件成本价后,低价竞标现象有所收敛,组件多轮集采开标价格开始反弹。10月22日中节能2.5GW的N型组件开标,企业趋于理性,报价范围为0.675~0.722元/W,投标均价0.694元/W,最低价不低于0.68元/W。

与此同时,组件报价稳定信号释放后,已有龙头企业率先上调报价1-3分/W,据北极星调研,个别前十企业也将随行就市,上调组件价格,而目前来看,大部分二三线组件企业尚未跟进。

当然,市场化机制之外,产能出清也需要政策宏观调控这只“有形的手”双管齐下。早在今年6月,国家能源局召开新闻发布会表示,合理引导光伏上游产能建设和释放,避免低端产能重复建设,努力营造良好的市场环境。7月工信部再发文,继续引导光伏企业减少单纯扩大产能的光伏制造项目,避免低水平重复扩张。

就在近期,行业有消息传出,工信部将下个月出台限制能耗的政策,旨在进一步促进光伏产能出清。

否极终会泰来,一系列回暖信号的接连释放,似乎预示着光伏行业已来到一个新的拐点,在这里,我们也期待热潮褪去,光伏产业能够成长为一个更加理性与成熟的产业。